Banca, Finanzas y Fintech: ¿Qué demandan de TI y cómo entrar en la conversación?

Seguridad sin fisuras, la nube como plataforma de facto y la IA como aliada de todos los procesos que involucren datos forman parte del arsenal de herramientas tecnológicas que el sector de Banca y Finanzas utiliza para seguir a flote y avanzar en las aguas turbulentas del mercado. ITSitio.com habló con clientes y proveedores tecnológicos sobre el contexto actual y lo que vendrá.

El segmento de Banca y Finanzas, incluidas las fintechs, no ha concluido su transformación digital, aunque probablemente esto se deba al hecho de que la pandemia y otras fuerzas del mercado están acomodando permanentemente el objetivo de dicha transformación. No es una, fueron muchas. En términos futbolísticos: alguien está moviendo el arco mientras se patea el penal. Las fintechs contribuyeron en gran medida a acelerar los tiempos, encontrando y expandiendo nichos de oportunidad que, luego, terminaron siendo parte importante del mercado mismo. Las tecnologías habilitaron la plasticidad necesaria para lograrlo.

La pregunta del millón es dónde están hoy paradas estas entidades, hacia dónde van y cómo pueden los partners del canal y todo el ecosistema de TI ayudarlos a llegar a buen puerto. El tema es más complejo de lo que podría parecer en un primer momento. “Las instituciones financieras deben obtener resultados y ventajas competitivas al mismo tiempo que se enfrentan a una mayor cantidad de exigencias regulatorias y de compliance. Para atender esto, deben buscar alternativas que les permitan maximizar el aprovechamiento y uso de la información disponible para identificar y resolver desafíos de negocios de forma rápida y eficiente”, sostiene Agustín Schachmann, vicepresidente de Ventas de Oracle Financial Services para América Latina.

“Para ir más al grano —grafica Schachmann—, hoy los bancos necesitan modernizar sus procesos de backoffice (Finanzas, Contabilidad, Análisis de Rentabilidad, Tesorería, Análisis de riesgos, etc.) a fin de poder responder en menor tiempo a las exigencias en materia de reportes regulatorios y generar insights de negocios valiosos para la organización que le permitan enfocarse en atender las demandas de sus clientes”. Por otra parte, afirma, “los clientes actuales están demandando una nueva generación de banca con una modalidad más inmersiva donde primen aquellos servicios financieros que ofrezcan autonomía, valor en el uso de datos, personalización y seguridad”.

—En línea con esos desafíos y necesidades, ¿cuáles son las demandas de esta industria vertical en América Latina para con los proveedores tecnológicos?

—Los bancos necesitan un socio que provea una plataforma tecnológica completa y que les dé la confianza necesaria para alcanzar sus metas en el camino de su evolución. Al mismo tiempo, existe una enorme demanda de modernización de sistemas legados a través de la implementación de distintas estrategias de digitalización que permitan resolver los requisitos operativos a los que se enfrentan las instituciones financieras.

“La digitalización sigue siendo una prioridad de la misma forma que dedicarle más tiempo a analizar datos que contribuyan al desarrollo del negocio. La posibilidad de incorporar soluciones y procesos de forma incremental es también fundamental para las instituciones financieras de hoy a fin de no generar interrupciones en los servicios y facilitar su adopción interna por parte de los equipos de trabajo”, agrega Schachmann.

—¿Qué nuevas tecnologías y herramientas tecnológicas están incorporando o incorporarán a mediano plazo?

—Podemos afirmar que la nube ya es el standard de facto de la industria de servicios financieros. Esto era algo difícil de concebir hace algunos años, pero lo cierto es que la banca ha adaptado sus modelos operativos para aprovechar todos los beneficios que la nube ofrece. Por ejemplo, a la hora de evaluar la implementación de un nuevo sistema ERP una institución financiera lo hace con la estrategia “Cloud First” (pensarlo primero en la nube). Por otro lado, la disrupción que trajo el auge de la Inteligencia Artificial no es ajena al mundo de los servicios financieros. Existen numerosas oportunidades de adopción en diversas áreas de la banca que se verían beneficiadas con esta tecnología: desde ofrecer una mejor experiencia de usuario que elimine las fricciones existentes hasta la generación de modelos predictivos de gestión financiera. La utilización de tecnologías de Machine Learning permite tener una visión holística de la gestión financiera, eliminando los silos de información y apalancándose en datos para la toma de decisiones estratégicas sin perder de vista al cliente final.

“Hoy por hoy es fundamental que los bancos incorporen herramientas tecnológicas que les permitan centrarse en nuevos modelos de negocios que impulsen su crecimiento, pero a la vez mitiguen los escenarios de riesgo, respondiendo a los desafíos regulatorios y prestando atención a la volatilidad de los mercados”, define el vicepresidente regional de Ventas de Oracle Financial Services.

—¿Cómo Oracle los está ayudando a través de su oferta?

—Las soluciones de Modernización Financiera de Oracle incluyen un conjunto de soluciones en la nube que abordan las complejidades de la integración de los datos y las aplicaciones para crear una estructura financiera digital y moderna aprovechando al máximo las nuevas oportunidades que traen las tecnologías emergentes. Nuestras soluciones de Oracle ERP Cloud y Oracle EPM Cloud, a la vez que los diversos módulos incluidos en la oferta de Oracle Financial Services Analytics Applications (OFSAA), permiten romper la visión tradicional de silos de información proveyendo capacidades de automatización basadas en Inteligencia Artificial y mejorando la forma en la que se toman decisiones.

“Múltiples instituciones financieras de la región ya se están beneficiando de la adopción de estas soluciones reduciendo tiempos de cierre contable y eliminando tareas manuales. Las soluciones de Modernización Financiera de Oracle tienen un impacto directo en la mejora de los resultados de un banco aprovechando los beneficios que la tecnología nos brinda”, finaliza el ejecutivo de Oracle Financial Services.

Caso de éxito: Galicia + Red Hat

Adaptarse para captar nuevas oportunidades de negocios es un imperativo en casi todas las industrias verticales, pero especialmente en Banca. Parte de este aprovechamiento consiste en acelerar y automatizar los pasos que transforman un eventual cliente en un cliente registrado. En un trabajo conjunto, Red Hat Consulting y Banco Galicia aprovecharon Red Hat OpenShift, Red Hat Integration y otras tecnologías de nube híbrida de Red Hat para construir una plataforma de procesamiento de lenguaje natural (NLP) que ha transformado su proceso de incorporación de clientes para que sea completamente digital, transparente y autogestionado.

Como uno de los principales bancos privados de Argentina, Banco Galicia atiende a 3 millones de clientes de banca personal y 150.000 empresas de todos los tamaños y en todos los sectores. Sus servicios abarcan desde financiamiento hasta facturación y pagos e inversiones. Banco Galicia quería convertirse en el banco más centrado en el cliente en su mercado financiero y el más rápido en verificar clientes corporativos, fijándose la meta de reducir el tiempo de verificación para clientes corporativos de tres semanas a una semana.

Antes de abrir una cuenta corporativa en Banco Galicia, los clientes deben pasar por su proceso de Aceptación Oficial de Credenciales (OAC) para determinar si pueden realizar transacciones financieras con el banco. Este proceso requería que el cliente presentara físicamente una serie de documentos legales que contienen información corporativa y contable en una sucursal donde es digitalizada y posteriormente evaluada por el departamento legal y de prevención de lavado de dinero del banco. Tomaba aproximadamente 20 días autorizar el registro de una nueva cuenta o actualizar la información de la cuenta de un cliente existente. Banco Galicia recurrió a Red Hat Consulting para ayudarlos a crear una plataforma que reduce el tiempo requerido por OAC para el análisis, la validación y la verificación.

La nueva plataforma NLP totalmente digital utiliza modelos basados en API implementados en contenedores para optimizar el procesamiento de inferencias y el posterior reentrenamiento, lo que permite que los modelos estén disponibles para futuros proyectos bancarios. Red Hat OpenShift proporciona una base altamente confiable y disponible para el desarrollo de aplicaciones nativas de la nube y Red Hat 3scale API Management expone los servicios principales del banco a diferentes ecosistemas, como su sistema de clientes. El banco también utiliza Red Hat Fuse, Red Hat AMQ y Red Hat Data Grid para integrar la nueva plataforma con cargas de trabajo internas que no se ejecutan en la nube.

Con el análisis de documentos prácticamente como un proceso en tiempo real, los nuevos clientes corporativos ahora pueden abrir y comenzar a usar su cuenta en minutos, mientras continúan cumpliendo con la obligación de cumplimiento del banco para evitar y detectar el fraude. Al automatizar su proceso de verificación, Banco Galicia no solo redujo los tiempos de verificación de días a minutos con un 90% de precisión, sino que también disminuyó el tiempo de inactividad de las aplicaciones en un 40% y mejoró la agilidad cuatro veces.

En el reciente Red Hat Summit realizado en Boston, donde se presentó este caso, Erico Behmer, CIO de Banco Galicia, explicó que Red Hat (empresa con la que estaban trabajando) no fue la primera opción para este proyecto. De hecho, antes probaron por cuenta propia y con un producto “más cerrado” de otro vendor. El nuevo abordaje surgió en 2019, durante las charlas de “Discovery” que mantenían con los consultores de Red Hat, es decir mucho antes del hype de ChatGPT y el uso masivo de IA en la automatización de procesos. “Nos arriesgamos a probar una solución distinta y, después de algunos meses, empezamos a ver que la solución más abierta, tecnológicamente hablando, tenía sentido para nosotros y la comunidad. Y se empezaron a ver los resultados”. Para la entidad, una vez vistas las posibilidades de las plataformas y herramientas Open Source de Red Hat y el estado de madurez de la comunidad, el desafío fue trascender el caso de uso puntual y montar internamente las bases para el uso de NLP en otros proyectos.

Consultado sobre los gaps tecnológicos que la industria podría tener regionalmente respecto de los países más desarrollados, sobre todo la Unión Europea, Behmer dijo: “Creo que ese gap se está achicando. La velocidad y la masividad con que se expande el conocimiento hacen que casi ya no haya un gap cruzando el charco. Hoy en toda América Latina hay muchísimo talento, allí están parte de los mejores talentos del mundo, y tenemos además la posibilidad de acercarnos a la tecnología a través de todos los partners. Creo que esa distancia que hay es cada vez más chica y en estos días (en el Summit) e acercaron personas de todo el mundo a preguntar por esta plataforma”. Lo que sí Behmer encuentra interesante “del otro lado del charco”, e incipientemente en Brasil y Uruguay, es el fenómeno del Open Banking y las regulaciones asociadas, espacio en el que todavía regionalmente se encuentran descifrando los casos de negocios más interesantes. Sobre el caso particular de la Argentina, incluso respecto de otros países avanzados de la región, los voceros de Banco Galicia sostienen que no hay tanto un gap tecnológico, sino más bien regulatorio.

Yo bancarizo, tú bancarizas, él…

“El sector financiero en América Latina enfrenta una serie de problemáticas y desafíos propios de la región como la inclusión financiera y la volatilidad económica. Todavía hay un 26% de adultos no bancarizados en la región y en algunos países puede alcanzar hasta el 46%”, puntualiza Mariano Urman: Senior Director for Sales Engineering de MicroStrategy Latinoamérica.

Por otro lado, agrega, “muchos países latinoamericanos enfrentan una alta volatilidad económica debido a factores como la dependencia de las materias primas, la inestabilidad política y la falta de instituciones financieras sólidas. Estas problemáticas se suman a otras propias de la industria como la ciberseguridad y la innovación tecnológica. A medida que la tecnología avanza, también aumentan los riesgos de ciberataques. La protección de los sistemas y datos financieros se ha convertido en una prioridad para las instituciones financieras de la región”.

Para el ejecutivo regional de Microstrategy, “las demandas se centran en abordar los desafíos mencionados anteriormente y mejorar la eficiencia, la seguridad y la inclusión financiera en la región. Algunas de las demandas clave son las herramientas de análisis y gestión de riesgos, las tecnologías de ciberseguridad y también soluciones financieras basadas en criptomonedas. Las instituciones financieras necesitan herramientas de software que les permitan realizar análisis de riesgos, evaluar la rentabilidad de las inversiones, monitorear el cumplimiento normativo y gestionar los riesgos financieros de manera eficiente. Estas soluciones deben ser escalables, flexibles y capaces de procesar grandes volúmenes de datos en tiempo real”.

Consultado sobre las tecnologías que hoy están incorporando estas entidades, ahora y en el mediano plazo, el ejecutivo cita:

- Inteligencia Artificial (IA) y Aprendizaje Automático (Machine Learning): La IA y el Machine Learning se están utilizando para mejorar la personalización de los servicios financieros, el análisis de datos, la detección de fraudes, la gestión de riesgos y la automatización de procesos. Estas tecnologías permiten un análisis más rápido y preciso, así como una toma de decisiones más informada.

- Blockchain y Criptomonedas: La tecnología blockchain está siendo explorada para mejorar la eficiencia y la seguridad de las transacciones financieras, especialmente en áreas como los pagos internacionales y la liquidación de activos. Además, las criptomonedas están ganando más atención en la región como una alternativa de inversión y medio de intercambio.

- Tecnología de Nube (Cloud Computing): Las soluciones basadas en la nube están siendo adoptadas por las instituciones financieras para mejorar la flexibilidad, la escalabilidad y la eficiencia operativa. La nube permite el acceso remoto a los datos y servicios, facilitando la colaboración y reduciendo la dependencia de infraestructuras físicas costosas.

“Hoy en MicroStrategy contamos con soluciones que cubren cada una de estas 3 areas tecnológicas. Por un lado, MicroStrategy puede ayudar a las instituciones financieras a realizar análisis financieros complejos y a obtener información valiosa sobre el rendimiento de inversiones, riesgos, rentabilidad de productos y carteras, entre otros aspectos. Esto les permite tomar decisiones más informadas y estratégicas. Con Insights, podemos aplicar modelos de aprendizaje automático que ayudan a detectar posibles tendencias y fluctuaciones y generar alertas en el momento. También estamos prontos a lanzar la integración con Chat GPT para que los usuarios puedan crear modelos de datos, o realizar sus análisis mediante lenguaje natural. Toda nuestra Plataforma se encuentra en la nube, pudiendo darles flexibilidad y escalabilidad a todos nuestros clientes independientemente de si están en la nube de AWS, Azure o GCP. En el área de blockchain y las criptomonedas, acabamos de lanzar nuestro producto Lightning Rewards, un sistema de recompensas en criptomonedas, que funciona sobre la red de Lightning, permitiendo a cualquier empresa recompensar tanto a internos como externos por sus contribuciones, acciones de marketing, o cualquier otro tipo de acción”, sintetiza Urman.

IA en el sector financiero

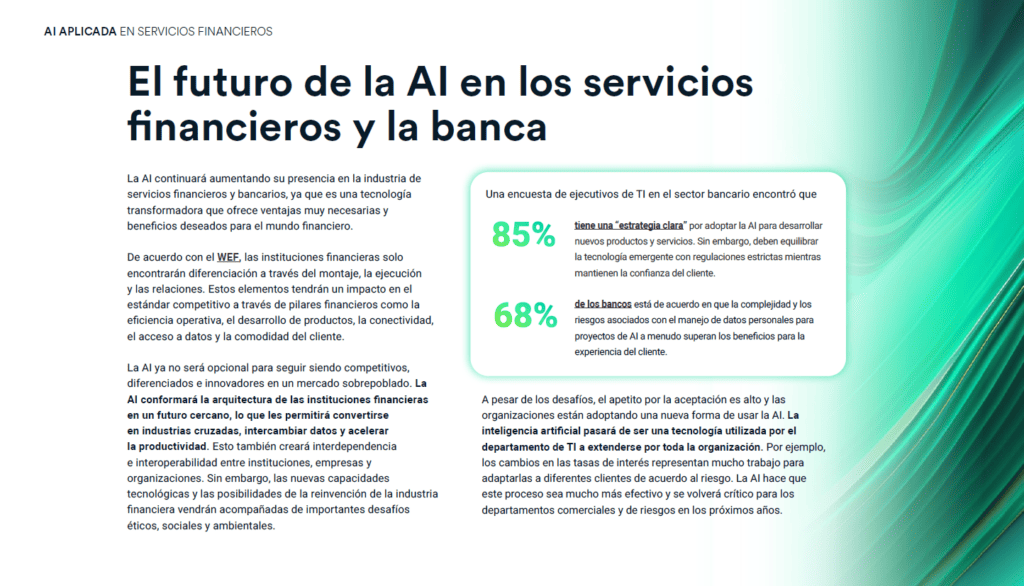

Según un reciente informe de Globant, “AI aplicada en Servicios Financieros – Una nueva era en la banca y las finanzas”, el sector financiero “Está moviéndose cada vez más hacia soluciones con capacidades de AI. Desde la hiperpersonalización hasta la detección de fraudes, la AI está cambiando el paradigma en la industria de servicios financieros”.

Lander Gamboa Sanz, director de Future Finance Studio en Globant, destaca tres beneficios principales para las empresas que adoptan AI/IA (según se la denomine en inglés o español): calidad, rentabilidad y rapidez. “La AI permite a las organizaciones financieras mejorar la calidad de sus ofertas y experiencias con clientes. Las estrategias omnicanal y la hiperpersonalización aumentan la confianza del cliente y generan nuevas formas para que los clientes obtengan el control y la visibilidad de sus finanzas. La AI también puede manejar flujos de trabajo pesados, reducir costos y automatizar tareas repetitivas, dejando espacio para que las personas se concentren en construir una estrategia sólida para navegar por la digitalización”.

Los casos de uso que el informe destaca incluyen:

- Gestión de riesgos. Uno de los hitos que está impulsando la AI está relacionado con el comportamiento de los individuos. La AI, a través del análisis de la información, detecta patrones en el comportamiento de los clientes que pueden revelar anomalías o fraudes, por ejemplo, al detectar transacciones bancarias en áreas geográficas inusuales o alejadas de los lugares frecuentados por el usuario. Una encuesta de la EIU de los ejecutivos de TI en el sector bancario muestra que la detección de fraudes es la principal aplicación de la AI en la banca.

- Mejora de la experiencia de los clientes. La AI permite a las organizaciones aprovechar los datos de los clientes para proporcionar hiperpersonalización y comprender su comportamiento. La AI permite a las entidades financieras adaptar sus canales a su oferta de productos y determinar el momento y canal exacto para acercarse a cada tipo de cliente.

- Extracción de contenidos de un documento. Obtener información relevante de grandes conjuntos de documentos, como contratos.

- Mapeo regulatorio.

- Manejo de incidentes. Sugerir la mejor respuesta a los agentes que administran canales de conversación o responden correos electrónicos en función de la información contextual de los clientes, la categorización de incidentes y los libros de ejecución estándar.

- Análisis y clasificación de documentos. Muchas instituciones financieras aún manejan documentos físicos o faxes que deben digitalizarse, categorizarse y enviarse a los equipos apropiados para su revisión.

- Asesor financiero virtual. Los clientes interactúan con un asistente virtual a través del procesamiento del lenguaje natural, lo que les permite hacer preguntas, recibir consejos y realizar transacciones financieras de manera más conveniente e intuitiva. El asesor financiero virtual también analiza los datos de los clientes y la información pública para recomendar estrategias de inversión.

- Mejora de modelos financieros mediante datos sintéticos. Las instituciones financieras pueden utilizar datos sintéticos para probar la solidez de los modelos financieros establecidos al someterlos a varios escenarios y pruebas de estrés, identificando posibles debilidades en el modelo. Los analistas pueden realizar mejoras para garantizar que el modelo siga siendo fiable y eficaz en diferentes condiciones.

Cuatro preguntas al canal: AW

—¿Qué problemática o desafíos enfrenta el sector de Banca y Finanzas en la región?

—El sector de Banca y Finanzas en la región enfrenta diversos desafíos. Uno de los principales es el impacto de la pandemia que, dentro de todas las afectaciones, aceleró la transformación digital de los bancos obligando a los mismos a trabajar rápidamente políticas de omnicanalidad de cara a sus clientes, asegurando la virtualización de las consultas y la elección del canal para llevarlas adelante, sin que tal preferencia afecte directamente al tipo de solicitudes por realizar. Todo esto hoy debe ocurrir 24×7. Dentro de las áreas comerciales, la personalización de las experiencias de venta es un tema de vital importancia, dado que constantemente se está trabajando en lograr que cada cliente, sea contactado por su canal preferido con la oferta de producto que hace match con sus características, captando su atención. La construcción de una vista 360 unificada del cliente es algo por lo cual hoy aún se sigue trabajando por lograr en varias instituciones.

—En línea con esos desafíos y necesidades, ¿cuáles son las demandas de esta industria vertical en América Latina para con los proveedores tecnológicos?

—Entendemos que la demanda se centra principalmente en adquirir herramientas integrales que permitan resolver las problemáticas principales mencionadas anteriormente, con resultados concretos en el corto plazo. Estas herramientas deben tener amplias capacidades de integración, ya que la información se encuentra actualmente dispersa en distintos sistemas satélites. Por lo tanto, es importante contar con una plataforma que provea formas sencillas y seguras de integración que permitan a las instituciones bancarias centralizar los datos en un sistema único. Consideramos fundamental, que el servicio obtenido sea escalable, es decir, que con el paso del tiempo y el crecimiento del negocio, el mismo pueda resolver nuevos desafíos dentro del mismo ecosistema.

—¿Qué nuevas tecnologías y herramientas de tecnología está incorporando o incorporará a mediano plazo AW?

—En la actualidad, los sistemas del tipo CRM (Customer Relationship Management) y CDP (Customer Data Platform) son fundamentales para gestionar las interacciones y relaciones con los clientes actuales y potenciales, y permiten recopilar y organizar datos de diversas fuentes para crear un perfil de usuario unificado. Además, el enfoque actual se basa en utilizar herramientas que permitan -más allá de administrar un dato- aportar valor con inteligencia artificial. Esto incluye realizar previsiones a futuro sobre nuevos clientes, sugerir productos según un patrón de usuario, identificar posibles deudas a futuro, y hasta redactar respuestas de correos electrónicos automáticas, entre otras funciones. Por otro lado, la automatización de acciones diarias repetitivas en una organización es una funcionalidad cada vez más demandada. Por ejemplo, recibir una factura y cargarla en un sistema puede ser automatizado con soluciones del tipo RPA (Robotic Process Automation), las cuales imitan las acciones humanas y permiten a los usuarios dedicar más tiempo a la innovación y la estrategia. Sin embargo, ninguna de estas aplicaciones tendría sentido si no se cuenta con facilidades para explotar la información. Por lo tanto, es importante contar con herramientas que permitan analizar y utilizar eficazmente la información recopilada para tomar decisiones informadas y mejorar la experiencia del cliente.

—¿Cómo AW los está ayudando a través de su oferta?

—En AW somos expertos en experiencias digitales de negocio y nuestro propósito es transformar y potenciar el crecimiento de nuestros clientes a través de procesos basados en tecnología e innovación continua. Los ayudamos principalmente haciendo equipo y compartiendo el conocimiento y las experiencias que nos dan nuestros 30 años de carrera. Nuestra metodología comienza con un proceso de envisioning, en el cual nuestras soluciones pasan por un momento a segundo plano y nos enfocamos en conocer las problemáticas, dolores y objetivos de nuestros clientes. Finalmente, una vez que confirmamos entender que es lo que nuestro cliente necesita, traducimos todas estas soluciones en productos y herramientas, y les proponemos cómo resolverlas con nuestra plataforma innovadora: Dynamics 365 & Power Platform. Creemos que este enfoque centrado en el cliente nos permite ofrecer soluciones personalizadas y efectivas que realmente impulsan el crecimiento y el éxito de nuestros clientes.