La venta de memorias, discos duros tradicionales y SSDs sigue siendo un gran negocio

Memorias, discos duros externos y la nueva generación de discos internos de estado sólido son algunos de los componentes que los usuarios utilizan para expandir la capacidad, el desempeño y la vida útil de sus computadoras, desencadenando (en tiempos en que la logística del sector se está recuperando), vetas rentables para el canal tradicional de TI.

A pesar de la pandemia, los mercados de discos duros tradicionales (HDD) y de estado sólido (SSD) se mantienen saludables, en la medida en que la demanda se mantiene fuerte en múltiples áreas. “Si bien el mercado de HDD para clientes continúa en declive secular a largo plazo debido al aumento de las tasas de adopción de SSD, la pandemia de COVID-19 ha aumentado en el corto plazo la demanda de ciertos tipos de HDD, particularmente HDD móviles y HDD con capacidad optimizada —dijo Edward Burns, director de Investigación de Unidades de Disco Duro y Tecnologías de Almacenamiento en IDC—. Y la demanda de capacidad de almacenamiento continúa creciendo a un ritmo constante a medida que el mundo crea y almacena más y más datos”.

Para los resellers tradicionales de tecnología, éstas son buenas noticias. Según IDC, “la mayor demanda de PCs provocada por el trabajo desde casa y las necesidades de aprendizaje a distancia ha dado como resultado un pronóstico significativamente más alto para los HDD destinados a consumo en 2021 y durante el transcurso del pronóstico (hasta 2025)”. Otros mercados, como el de videovigilancia, también está motorizando la demanda en buena medida por el aumento de las capacidades, definiciones y casos de uso. El trabajo y la educación en contextos híbridos también han disparado dos fenómenos: el primero es la necesidad de resguardo/backup de grandes volúmenes de fotos, videos y documentos de trabajo o escolares, pero la necesidad de liberar espacio de almacenamiento en los propios equipos, cuyos discos duros no siempre tienen gran capacidad. Si bien la nuve es un gran aliado en estos desafíos, muy comúnmente se acude a discos duros externos (mecánicos, por su relación costo/prestación) de gran capacidad.

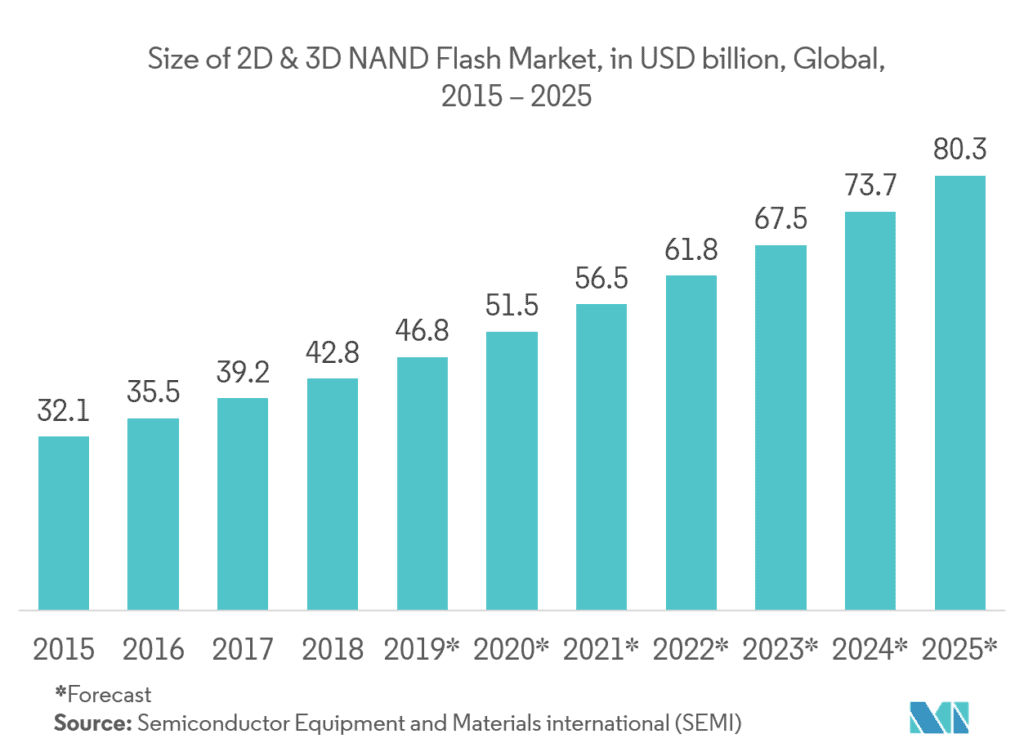

Al igual que el mercado de HDD, la demanda de SSDs (dispositivos de almacenamiento basados en memoria NAND Flash) continúa beneficiándose del trabajo y la escolaridad desde el hogar. La mayor demanda de SSDs también se refleja en el mercado empresarial, ya que las empresas realizan las inversiones necesarias tanto en la nube como en TI tradicional para respaldar las operaciones comerciales. “La pandemia ha acelerado la necesidad de transformación, y la demanda mundial de SSD ha aumentado debido a esta tendencia, ya que tanto los consumidores como las empresas han buscado aprovechar los beneficios de las tecnologías —dijo Jeff Janukowicz, vicepresidente de Investigación de Unidades de Estado Sólido y Tecnologías Habilitadoras en IDC—. IDC cree que la mayoría de las tendencias a largo plazo permanecen intactas, lo que permite una adopción más amplia de SSD durante el período de pronóstico, y las unidades SSD y la capacidad despachadas en todo el mundo son más altas que el pronóstico anterior gracias a la creciente demanda de los dispositivos de los clientes, los clientes de almacenamiento empresarial y la nube. proveedores de servicio”.

Al igual que el mercado de HDD, la demanda de SSDs (dispositivos de almacenamiento basados en memoria NAND Flash) continúa beneficiándose del trabajo y la escolaridad desde el hogar. La mayor demanda de SSDs también se refleja en el mercado empresarial, ya que las empresas realizan las inversiones necesarias tanto en la nube como en TI tradicional para respaldar las operaciones comerciales. “La pandemia ha acelerado la necesidad de transformación, y la demanda mundial de SSD ha aumentado debido a esta tendencia, ya que tanto los consumidores como las empresas han buscado aprovechar los beneficios de las tecnologías —dijo Jeff Janukowicz, vicepresidente de Investigación de Unidades de Estado Sólido y Tecnologías Habilitadoras en IDC—. IDC cree que la mayoría de las tendencias a largo plazo permanecen intactas, lo que permite una adopción más amplia de SSD durante el período de pronóstico, y las unidades SSD y la capacidad despachadas en todo el mundo son más altas que el pronóstico anterior gracias a la creciente demanda de los dispositivos de los clientes, los clientes de almacenamiento empresarial y la nube. proveedores de servicio”.

En los números, IDC espera que los despachos de unidades SSD en todo el mundo aumenten a una CAGR de 2020-2025 del 7,8% y los ingresos de SSD en todo el mundo crezcan a una CAGR de 9,2% durante el mismo período, alcanzando US$ 51.500 millones ingresos hacia 2025. IDC estima, paralelamente, que los envíos (medidos por capacidad) de SSD en todo el mundo crezcan a una tasa compuesta anual del 33,0% entre 2020 y 2025, ya que IDC espera una erosión continua de los precios en la perspectiva de precios de SSD a largo plazo.

Analistas de la firma de investigación de mercado Mordor Intelligence estiman que “el mercado de unidades de estado sólido se valoró en US$ 34.860 millones en 2020, y se espera que alcance los US$ 90.100 millones para 2026, registrando una tasa compuesta anual de 17,2%, durante el período de 2021-2026. La demanda de almacenamiento de datos ha aumentado enormemente en los últimos años, y se espera que también sea testigo de una tendencia creciente durante el período de pronóstico. Para satisfacer esta enorme demanda de almacenamiento de datos, las unidades SSD y las unidades HDD han surgido como las dos soluciones de almacenamiento líderes, cada una con sus ventajas”. Además, se espera que las capacidades de SSD más altas a precios sensibles den como resultado tasas de adopción más altas con el tiempo en las nuevas computadoras portátiles y PCs de escritorio, y tabletas desmontables. “Muchas aplicaciones empresariales necesitan alta confiabilidad, tiempo de actividad constante, dispositivos de almacenamiento de alto rendimiento, eficiencia energética y alto rendimiento. Los SSD abordan todos estos requisitos en una empresa”.

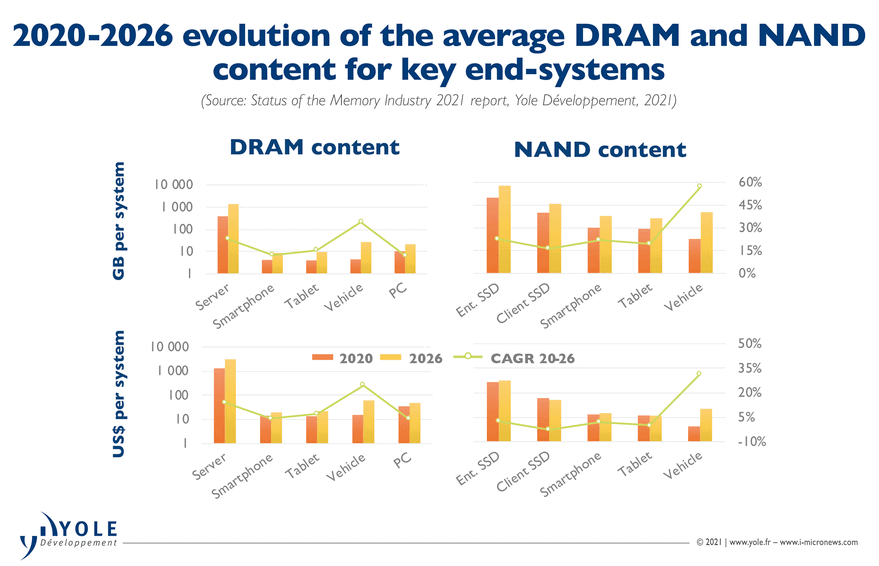

En cuanto al mercado de memorias, y a pesar de los tropezones del 2020, las perspectivas para DRAM parecen alentadoras en 2021. Según Yole Développement, las condiciones del mercado ya han mejorado. “La demanda de PC sigue siendo sólida, ya que las empresas e instituciones de todo el mundo siguen trabajando desde casa. La fuerte demanda de centros de datos ha hecho que los precios hayan vuelto a sus niveles anteriores. Ahora, los inventarios se han normalizado, aunque ha habido una oferta limitada para ciertos productos”. El mercado de DRAM podría despegar hasta alcanzar los US$ 120.000 millones en 2022 debido a la oferta limitada junto con la demanda resurgente.

En cuanto al mercado de memorias, y a pesar de los tropezones del 2020, las perspectivas para DRAM parecen alentadoras en 2021. Según Yole Développement, las condiciones del mercado ya han mejorado. “La demanda de PC sigue siendo sólida, ya que las empresas e instituciones de todo el mundo siguen trabajando desde casa. La fuerte demanda de centros de datos ha hecho que los precios hayan vuelto a sus niveles anteriores. Ahora, los inventarios se han normalizado, aunque ha habido una oferta limitada para ciertos productos”. El mercado de DRAM podría despegar hasta alcanzar los US$ 120.000 millones en 2022 debido a la oferta limitada junto con la demanda resurgente.

Con todo, y más allá de lo que afirman los analistas, el canal de ventas de computadoras de escritorio y notebooks puede adaptar las ofertas comerciales para que ya incluyan SSDs y mayores capacidades de memoria, en la medida en que las posibilidades de expansión de los equipos lo admitan. Y otro tanto se puede hacer por los equipos en uso, a fin de extender capacidades, desempeño y vida útil.

Oportunidades post-pandemia

“Debido a la pandemia del COVID-19 nuestra región ha visto una reducción en la brecha digital en nuestros países en los últimos dieciocho meses. Esa tendencia se mantendrá el próximo año, lo cual genera grandes oportunidades para los integradores, ya que esta nueva normalidad cambió el modelo de uso del consumidor y requieren equipos que estén encendidos más horas al día y más días a la semana. Nuestros productos calzan perfectamente debido al performance, la eficiencia energética y el bajo ratio de RMA que tienen, lo cual permite a los integradores maximizar su rentabilidad”, observa Daniel Inouye, gerente de Biwin para América Latina.

Biwin Storage Technology se especializa en la investigación, el desarrollo, la fabricación y la venta de productos de aplicación de chips de memoria. Fundada en 2010, la compañía cuenta con capacidades independientes de desarrollo de software, hardware y firmware, y algoritmos de almacenamiento y capacidad de desarrollo de procesos. De hecho, es una de las pocas empresas de almacenamiento nacionales que son capaces de diseñar y empaquetar y probar chips. “Biwin se centra en proporcionar a los clientes productos de almacenamiento de alta calidad. Al centrarse en la tecnología de almacenamiento, cuenta con software de almacenamiento, capacidad de desarrollo de hardware y firmware, y responde activamente a la demanda del mercado, proporcionando a los clientes soluciones de almacenamiento de hardware y software más competitivas y de alta calidad”, explica el ejecutivo regional. Los productos y servicios de Biwin incluyen SSD, chips de almacenamiento integrados, tarjetas de memoria, módulos de memoria y servicios de personalización.

Para garantizar la estabilidad de la calidad del producto, comenta Inouye, “Biwin ha construido líneas completas de empaque, prueba y producción, asegurándose de que los productos tengan un rendimiento excelente y estable y estén en línea con cada certificación internacional. Biwin proporciona productos y servicios de almacenamiento de alta calidad para fabricantes y proporciona a los clientes una serie completa de soluciones de aplicaciones de almacenamiento que cubren entretenimiento de juegos, tránsito ferroviario, seguridad de red, industria. automatización, teléfonos móviles y tabletas, y productos netcom”.

Desde el inicio de sus operaciones en 2019, la presencia d ela marca en Latinoamérica ha venido creciendo y 2021 no fue la excepción, resume Inouve. “Al cierre de este año contamos con equipos de ventas en Argentina, Perú, Brasil, Ecuador y Colombia. Adicionalmente contamos con un equipo extendido de ventas cubriendo Chile, Bolivia, Venezuela y Centro América. Nuestro modelo de negocio es a través de distribuidores e integradores de sistemas, parte de la clave del éxito de nuestro crecimiento es que a diferencia de otras marcas nosotros trabajamos con un grupo reducido de distribuidores por país (un distribuidor por país en algunos casos), lo cual nos permite desarrollar con ellos los mercados maximizando nuestra cobertura y rentabilidad de nuestros socios de negocias gracias a que no existe el riesgo de guerra de precio entre distribuidores que suele ocurrir cuando una marca autoriza demasiados distribuidores en un país”. El ejecutivo destaca que 2021 ha sido un año de consolidación en varios de esos países, donde se logró una posición dentro del Top 3 tanto para discos de estado sólido internos (SSD), como en memorias RAM (DRAM), y también en SSD externos (eSSD). “Para el 2022 planificamos mantener el ritmo de crecimiento en dos dígitos, enfocados en la consolidación de los productos que tenemos y en los nuevos productos que planeamos lanzar”.

En la actualidad, la marca está enfocada en las siguientes líneas de negocios:

—¿Hay algún programa de canales en marcha? ¿Qué recursos (de conocimiento, profesionales, humanos) pone Biwin hoy al servicio del canal regional?

—Ya nos encontramos trabajando en el programa de canales, y tenemos definidos tanto la estructura algunos países, como los beneficios que van a recibir nuestros socios de negocios. Muy pronto nuestros gerentes de territorio estarán comunicando la estructura en sus territorios.

Nuevas líneas que aterrizan en América Latina

Ya conocemos a Hikvision por sus soluciones de videovigilancia y seguridad electrónica (con una oferta que va desde cámaras y DVRs a sistemas de control de acceso y software, por mencionar sólo algunos ítems), sin embargo, en los últimos meses, la marca extendió en la región su oferta para abarcar otros productos y componentes. “Hikvision se formó hace veinte años, y su core business pasa por el ecosistema de videovigilancia y seguridad, pero tiene líneas de productos que no han llegado a la región, como por ejemplo todo lo que tiene que ver con robótica. La empresa tiene más de 40.000 empleados a nivel mundial, de los cuales 19.000 son ingenieros, lo que permite trabajar mucho sobre la innovación”, aclara Ángel Brozman, especialista de IT para Hikvision Argentina.

En 2017, el vendor abre su unidad de negocios de almacenamiento, que abarca memorias, discos duros, pendrives y discos externos, entre otros productos, y es precisamente esta oferta la que se ha estado abriendo paso a lo largo de 2020 y 2021, con la Argentina como punta de lanza en la región. “El segmento de IT, que es el que ahora estamos desarrollando en la Argentina, empezó hace dos años, de manera tibia. Se dio de manera orgánica. Por ejemplo, el canal de seguridad que comercializaba la cámara también requería la memoria microSD, o bien los DVRs podían requerir discos duros de estado sólido. Hikvision empezó a abastecer este tipo de productos de manera complementaria al core business”. Con todo, aclara el ejecutivo, el canal de IT difiere del canal de seguridad, tanto por la forma en que se comunican las soluciones como por los tiempos, los márgenes y la forma en que se trabajan las distintas líneas de productos. Mientras que el canal de seguridad clásico se trabaja por proyectos, con énfasis en la preventa y ciclos de venta más amplios, “en IT, de una semana a la otra, sobre todo si hablamos de discos o memorias, pueden cambiar la disponibilidad y los precios”.

Esta mayor exigencia demandó, localmente, la incorporación de tres recursos internos para en el segmento de IT. Gracias a ello, durante el pasado Summit de la compañía en Panamá, se reconoció al capítulo argentino por el desarrollo de este segmento. “Esto nos prepara para lo que será el año que viene y los siguientes. En 2021, crecimos exponencialmente. Y los objetivos que nos habíamos planteado fueron superados”. Brozman grafica varios casos de éxito concretos, donde resellers de referencia comenzaron el año sin trabajar la marca, o haciéndolo esporádicamente, y terminaron incorporando todo el catálogo. Uno de ellos fue Mexx (un negocio tradicional del barrio de Caballito, en la Ciudad de Buenos Aires), que mereció hace unos días de parte de Hikvision el galardón al “Mejor Reseller de IT”.

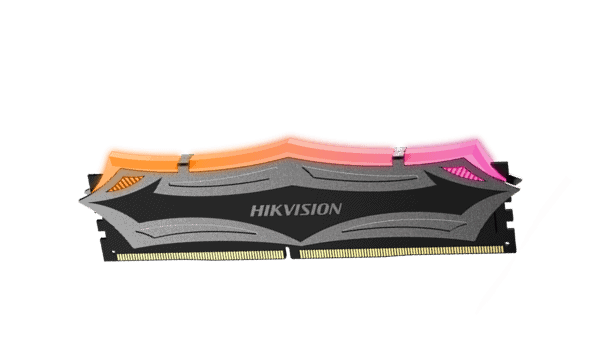

¿Cuáles son los motores de este negocio para los canales de TI? Brozman aporta un dato anecdótico y al mismo tiempo esclarecedor del panorama local: “Todavía se siguen requiriendo memorias DDR3”. Dicho de otra forma, los clientes están buscando maneras de extender la inversión que oportunamente hicieron en sus PCs de escritorio o notebooks, aun cuando la industria ya comienza a impulsar DDR5. Brozman también cuenta que es frecuente que distribuidores y resellers expandan las capacidades de los nuevos equipos entry level (por ejemplo, notebooks y desktops de HP y Lenovo) con memorias y discos duros de Hikvision. Entonces, allí donde el producto originalmente llegaba con 4GB de memoria, el cliente puede obtener una configuración con 8GB ó 16GB, que se adapta mejor a sus necesidades. Del mismo modo sucede con los discos duros tradicionales o SSD. “Por ejemplo, el equipo puede incluir disco mecánico, y el reseller puede adicionarle un disco SSD, con lo cual aumenta notoriamente el desempeño y le extiende la vida útil”. El ejecutivo aclara que en la Argentina la marca se mueve a través de tres distribuidores: Stylus, Microglobal, y más recientemente Air Computers, que ha incorporado en sus equipos de marca propia (CX) memorias y discos de Hikvision. “Esto se dio de manera orgánica. Nuestras specs técnicas están a la altura de los líderes. Lo que hoy nos falta, y estamos haciendo, es la construcción de marca dentro del canal de IT”.

Brozman admite que el “pareto” de Hikvision se basa en discos SSD (SATA y NVMe), memorias (sobre todo DDR4) y discos externos. En la primera de estas categorías Brozman destaca los SSD C100: son discos SATA para escritorio de 2,5” que abarcan capacidades desde 240GB a 2TB. Para quienes ensamblan PCs para el segmento alto/gamer, la marca tiene disponible localmente el SSD E2000 R (NVMe hasta 3.400 Mbps de lectura, con iluminación RGB). En materia de memorias, el caballo de batalla es la DDR4 de 8GB, 2.666 MHz, que es hoy un estándar del mercado y la línea de base de la oferta, tanto para equipos de escritorio como notebooks y NUCs. Si hablamos de memorias de alto desempeño, la línea U100 (ideal para equipos gamers) es la indicada. A comienzos del año que viene estarán arribando a la región las memorias DDR5. Dentro de la oferta de Hikvision también hay discos externos USB, tanto SSD (entre los que destaca el T200, que tuvo una gran repercusión) como mecánicos. A esto se suman, por ejemplo, las tarjetas MicroSD (como las M1) y pendrives con un diseño muy llamativo.

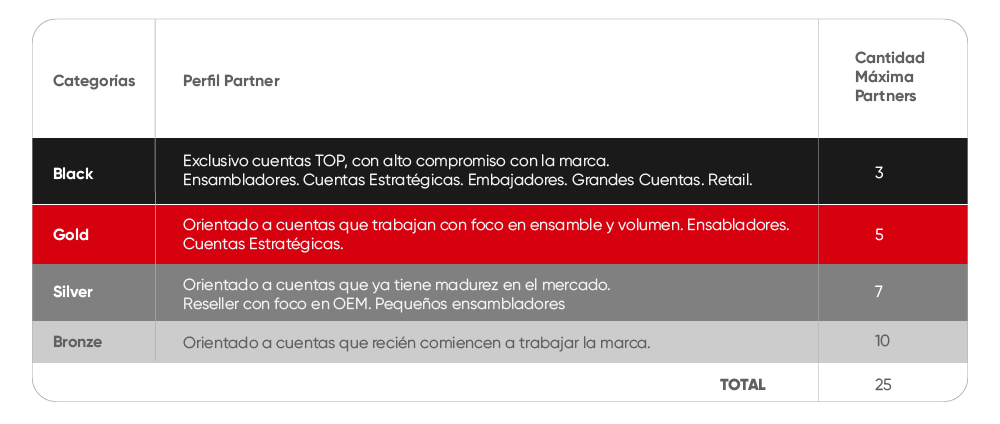

Consultado sobre si la marca ya tiene programa para canales De TI, Brozman explicó que en julio pasado se lanzó una suerte de programa testigo llamado IT Dealer Partner Program (IDPP) donde, en conjunto con los distribuidores, se seleccionaron inicialmente doce cuentas, privilegiando su potencial para trabajar con la marca y también se buscó que estuvieran distribuidos geográficamente a lo largo de la Argentina. El programa contempla cuatro categorías y beneficios para estos canales, tanto en rebates como en acceso a eventos e información.

Mercados que se reconvierten durante la escasez

Mercados que se reconvierten durante la escasez

No caben dudas de que la pandemia todavía está dando coletazos en las diferentes cadenas de suministros, sobre todo las de fabricación de equipamiento informático y de telecomunicaciones, y esto es algo que afecta a todas las marcas. Ese hecho se traduce por las líneas que arriban (o no) a la región. En el caso de Western Digital, en el último trimestre de 2021, esta carencia se dio sobre todo en controladores, afectando a las líneas de discos duros de estado sólido y memorias flash, y particularmente notoria en la fabricación de tarjetas MicroSD. Eduardo Alexandri, director general de Western Digital México, Centroamérica y Colombia, estima que esta situación se va a prolongar incluso durante el primer trimestre de 2022, y mejorará hacia el segundo.

Alexandri explica que la parte más afectada fue la de discos de estado sólido de nivel de entrada, que en el caso de Western Digital es la familia Green. Esta oferta es especialmente afín al público regional, que usualmente busca un producto económico de desempeño regular. “Sin embargo, esto nos abrió oportunidades en las familias de rango medio (Blue) y alto (Black), donde creció nuestra participación de mercado”.

“Gracias a esta escasez los canales se han percatado que el consumidor está buscando recuperar equipos que tienen algunos años ya con ellos. Antes la creencia del consumidor final era que cambiando el procesador o aumentando la memoria RAM se mejoraba el desempeño de las máquinas. Ahora se dieron cuenta de que el componente de almacenamiento también influye y mucho en ese desempeño”, acota Alexandri. Esta posibilidad de una “segunda vida” para los equipos en uso, aunada a la escasez de productos de nivel de entrada y la posibilidad de colocar productos de mejor desempeño, constituye una verdadera oportunidad para los canales (de ofrecer este servicio) y para los clientes (de extender aún más la vida útil de los equipos sobre las bases de componentes de muy buen desempeño).

Otro de los motores del mercado es la necesidad del consumidor de cada vez almacenar más, explica el ejecutivo regional. “Esto llevó a la compra de parte del consumidor de discos mecánicos de mayor capacidad para almacenar allí sus videos, películas, fotografías… todo su contenido digital en sus PCs, pero dándole el arranque a través de discos de estado sólido de mayor desempeño”. Esta configuración híbrida se ha transformado en la opción ideal para muchos usuarios. “Nosotros hemos estrado trabajando en ofrecer al mercado cada vez mayor capacidad a buen precio, y los SSDs de nivel medio y alto para satisfacer las necesidades de los equipos actuales e incluso de los que son un poco más antiguos”.

Paralelamente, agrega Alexandri, la oferta para el segmento Gamer, con SSDs de alto desempeño, “ha tenido un despegue espectacular. Nuestra familia Black fue muy bien recibida en América Latina. El consumidor latinoamericano ya está adquiriendo este tipo de tecnologías, que hasta hace unos años no estaba entre las aspiraciones del comprador. Hace unos años la gente no estaba dispuesta a gastar en estos dispositivos para aumentar el desempeño, pero hoy ya están al alcance. Un gamer dedicado, o un profesional que requiere alto desempeño en gráficos realmente valora la performance de un SSD de alto desempeño, como nuestro SN850”. Esta línea Black de discos SSD con interfaz NVMe es de las más rápidas del mercado, brinda capacidades de 500 GB a 2 TB, e incluye opcionalmente disipador térmico, lo que multiplica los ámbitos de aplicación. Para el ejecutivo, este modelo es “la joya de la corona”.

WD Black SN850 NVMe SSD w/Heatsink“También vemos oportunidades en el almacenamiento externo”, añade Alexandri, categoría que se aceleró con la llegada de la pandemia y la necesidad de trabajar y estudiar remotamente con las salvaguardas del caso, tanto sobre dispositivos basados en tecnología tradicional mecánica como de estado sólido. “En la medida en que está pasando la pandemia, hemos visto cómo la demanda ha ido evolucionando hacia discos externos de estado sólido, buscando mayor performance”.

Dentro de la oferta de Western Digital, destacan, en la parte de SSDs internos, y además del mencionado SN850, el SN350: es un producto de línea de entrada (Green), con interfaz NVMe, capacidades de 240 GB a 2TB, hasta 2.200 Mbps de transferencia, y con una excepcional relación costo/prestación. “De este producto, afortunadamente sí tenemos disponibilidad”, aclara Alexandri. Vale recordar que estos dispositivos tienen la brand WD.

En materia de SSDs externos, destacan:

-

My Passport SSD SanDisk Portable SSD E30 (250GB, 500GB y 1TB). Es un SSD externo de nivel de entrada. Son dispositivos resistentes a las caídas, líquidos y al polvo.

- WD Elements Portable (1B, 2TB, 3TB, 4TB y 5TB). Es un SSD externo de nivel de entrada. Se trata de un dispositivo muy pequeño y sumamente compacto.

- SanDisk Extreme E61 (500GB, 1TB, 2TB y 4TB). Es un dispositivo de gama media/alta, que incluye protección contra caídas hasta dos metros y resistencia al agua y al polvo con calificación IP555.

- My Passport SSD (500GB, 1TB, 2TB y 4TB). Estos equipos de gama media/alta, pueden transferir a 1050 Mbps.

“A partir de esta oferta, el canal gana por varios lados, pero sobre todo mantiene a su cliente para venderle otras actualizaciones o algún otro dispositivo que requiera, o incluso servicios en la nube u otros dispositivos de almacenamiento para cloud en el hogar. Este tipo de soluciones abre un portafolio de oportunidades muy grande para los canales”, resume Alexandri.